Il 2020 ha segnato l’inizio di una nuova era nella fiscalità immobiliare locale. La Nuova Imposta Municipale sugli Immobili (Nuova IMU), introdotta dalla Legge 27 dicembre 2019, n. 160 (commi da 739 a 804), ha realizzato l'unificazione del prelievo immobiliare, superando l'assetto duale precedente basato su IMU e TASI.

Questa riforma non è una mera riproposizione dei vecchi tributi sotto un unico nome, ma una complessa operazione di sistematizzazione normativa, volta a eliminare l'ingiustificata duplicazione che gravava sugli uffici comunali e sui contribuenti, dovuta alla sovrapposizione di basi imponibili e platee contributive quasi identiche. L'abolizione dell’Imposta Unica Comunale (IUC) — fatta eccezione per la TARI — e la conseguente integrazione di IMU e TASI sono state eseguite mantenendo fermo l'obiettivo di non alterare il livello complessivo di pressione fiscale.

In qualità di esperti tributari specializzati in materia IMU, è essenziale analizzare gli aspetti tecnici della L. 160/2019 e la sua relazione con la normativa previgente, gran parte della quale (inclusa la disciplina contenuta nella L. 147/2013 e l'Art. 13 del D.L. 201/2011) è stata soppressa o abrogata. Tuttavia, si è riscontrato un "paciugo normativo", poiché la legge abroga solo le disposizioni "incompatibili con la NUOVA IMU", lasciando in vigore quelle compatibili, come il regime di rimborso e riversamento tra Comuni.

Un imperativo categorico per gli Enti locali, in sede di prima applicazione nel 2020, è l'obbligo di ri-approvare le aliquote e i regolamenti. Le delibere approvate per l'IMU (vecchia) del 2019, anche se riferite all'anno 2020, non avevano alcuna efficacia, poiché il tributo precedente è stato soppresso. La mancata approvazione delle nuove aliquote comporta l'applicazione automatica delle aliquote standard (di default) stabilite dalla legge.

I. Ridefinizione delle fattispecie imponibili: fabbricato, aree e terreni

Il legislatore è intervenuto con "micro interventi di chirurgia normativa" per chiarire e irrigidire le definizioni degli immobili, risolvendo annose questioni interpretative che avevano portato a contenziosi estesi.

- Il fabbricato e il ruolo della rendita catastale

La definizione di fabbricato è stata resa più stringente rispetto alla disciplina ICI e IMU precedente. Il fabbricato è ora l'unità immobiliare iscritta o che deve essere iscritta nel catasto edilizio urbano con attribuzione di rendita catastale.

Questa specificazione è cruciale e risolve definitivamente la controversia generata da certa giurisprudenza della Corte di Cassazione (come la sentenza 171815/2017) relativa ai fabbricati classificati in categoria F/2 (unità collabenti). La Cassazione aveva erroneamente ritenuto che gli F/2 rientrassero nella categoria dei fabbricati imponibili, pur non potendo essere assoggettati a imposta a causa dell'assenza di rendita.

Con la Nuova IMU, l’assenza di rendita catastale fa sì che:

- I fabbricati F/2 non sono più considerati "fabbricati" ai fini IMU.

- Gli immobili classificati F/2, F/3 (in corso di costruzione) e F/4 (in corso di definizione), fino alla fine dei lavori o all'iscrizione in categoria ordinaria, sono considerati terreni non edificati.

- L’imposizione per questi ultimi si basa sul valore venale in comune commercio dell’area occupata.

- La disciplina delle aree fabbricabili e delle pertinenze urbanistiche

Una delle principali aree di contenzioso nella vigenza dell'ICI e della vecchia IMU riguardava le aree fabbricabili pertinenziali non accatastate unitariamente. La nuova disciplina chiarisce la condizione di integrazione di tali aree nel fabbricato:

Costituisce parte integrante del fabbricato l'area occupata dalla costruzione e quella che ne costituisce pertinenza esclusivamente ai fini urbanistici, purché accatastata unitariamente.

Questa rigorosa formulazione evita fenomeni elusivi (come l'accatastamento di una vasta area edificabile a un piccolo magazzino C/2) e fornisce criteri oggettivi e non più basati sulla sola dichiarazione soggettiva del contribuente.

Base Imponibile Aree Fabbricabili: Il valore dell’area è quello venale in comune commercio al 1° gennaio dell'anno d'imposizione. Un punto di grande rilevanza procedurale per i Comuni è la decorrenza in caso di mutamenti urbanistici. Si fa riferimento alla data di adozione degli strumenti urbanistici. L'aver scelto l'adozione, anziché l'approvazione, è cruciale per intercettare l'incremento di valore non appena l'atto amministrativo che lo determina è posto in essere, risolvendo le incoerenze giurisprudenziali che talvolta facevano decorrere l'imposizione solo dall'anno successivo al cambio di destinazione.

- Terreni agricoli: chiarezza e esenzioni

La Nuova IMU ha semplificato la nozione di terreno agricolo, superando le precedenti complessità interpretative derivanti dal combinato disposto di diverse leggi.

Per terreno agricolo si intende il terreno iscritto in catasto, a qualsiasi uso destinato, compreso quello non coltivato.

Questo significa che l'assoggettamento si basa sulle risultanze catastali, vincolanti sia per l'Ente che per il contribuente. Sono fatte salve le esenzioni previste:

- Terreni posseduti e condotti da Coltivatori Diretti (CD) o Imprenditori Agricoli Professionali (IAP), iscritti nella previdenza agricola.

- Questa agevolazione, definita come "finzione giuridica", è estesa anche alle società agricole.

- Esenzioni per i terreni ricadenti in aree montane o di collina.

- Base Imponibile Fabbricati e Variazioni di Rendita

La base imponibile per i fabbricati rimane legata alla rendita catastale rivalutata del 5% e moltiplicata per i coefficienti (es. 160 per A, C/2, C/6, C/7; 65 per D).

Il legislatore ha recepito in norma ciò che era desumibile per via interpretativa in presenza di interventi edilizi: le variazioni di rendita catastale intervenute in corso d’anno a seguito di interventi edilizi producono effetti dalla data di ultimazione dei lavori o, se antecedente, dalla data di utilizzo. Questo chiarisce che la nuova rendita non deve attendere il 1° gennaio dell’anno successivo per produrre effetti impositivi.

II. Soggetti passivi e struttura dell'obbligazione tributaria

Il soggetto attivo dell'imposta è il Comune in cui gli immobili insistono prevalentemente. I soggetti passivi sono i possessori (proprietario o titolare di diritto reale: usufrutto, uso, abitazione, enfiteusi, superficie).

- L'obbligazione autonoma e la comproprietà

La Nuova IMU ha introdotto un chiarimento di fondamentale importanza riguardo alla pluralità dei soggetti passivi, risolvendo un contenzioso decennale.

In presenza di più soggetti passivi per il medesimo immobile, la norma stabilisce che:

- Ognuno è titolare di un'autonoma obbligazione tributaria.

- L'applicazione dell'imposta tiene conto degli elementi soggettivi ed oggettivi riferiti ad ogni singola quota di possesso, anche per l'applicazione delle esenzioni o agevolazioni.

Questo principio è dirimente: se un immobile è posseduto da due fratelli, ma solo uno lo utilizza come abitazione principale, l'esenzione/agevolazione opera esclusivamente sulla quota di possesso del soggetto che ne ha i requisiti. Similmente, per i terreni in comproprietà, l'agevolazione CD/IAP si applica solo alla quota del possessore qualificato.

- Locazione finanziaria (Leasing)

La Nuova IMU ha scelto di confermare la disciplina IMU previgente (che si rifaceva all'ICI), stabilendo che il soggetto passivo è il locatario a decorrere dalla data della stipula e per tutta la durata del contratto.

Questo è un punto di netta discontinuità con la vecchia disciplina TASI (che ben avrebbe potuto essere recepita, data l'unificazione). Nella TASI era chiaro che la soggettività passiva del detentore (locatario) persisteva fino alla riconsegna comprovata da verbale, perché la TASI assoggettava anche il detentore a qualsiasi titolo. Con la Nuova IMU, se il contratto è risolto ma l'immobile non è riconsegnato, la soggettività passiva ritorna in capo alla società di leasing, e la mancata riconsegna è gestita come una controversia tra privati.

- Riserva statale per immobili D

La Nuova IMU non è più definita "imposta erariale", ma mantiene la riserva statale sul gettito degli immobili classificati nel Gruppo Catastale D.

La riserva è calcolata applicando l'aliquota dello . Le attività di accertamento e riscossione per questi immobili sono svolte dai Comuni, ai quali spettano le maggiori somme derivanti da accertamento, interessi e sanzioni.

III. Abitazione principale: novità e decadenze

Il possesso dell'Abitazione Principale (A.P.) non è presupposto d’imposta, salvo se l’immobile rientra nelle categorie A/1, A/8 o A/9. Per queste ultime, si applicano l'aliquota deliberata dal Comune (base 5‰, max 6‰) e la detrazione standard di € 200.

- Residenza del Nucleo Familiare in Comuni Diversi

La definizione di A.P. richiede che il possessore e i componenti del suo nucleo familiare dimorino abitualmente e risiedano anagraficamente nell'immobile.

Risolvendo l'annosa questione dello "spacchettamento" familiare, la legge consente che:

- Se i componenti del nucleo familiare hanno residenza e dimora in immobili differenti, anche in comuni diversi, l'agevolazione si applica ad una sola delle abitazioni, scelta dai contribuenti.

- Tale scelta deve essere comunicata tramite apposita dichiarazione, pena l'assoggettamento a imposta di entrambe le unità.

In precedenza, l'assenza del nucleo familiare completo in uno solo degli immobili (se, ad esempio, marito e moglie risiedevano in Comuni diversi) portava letteralmente alla tassazione di entrambe le abitazioni.

- Genitore Affidatario (Sostituzione dell'Ex Coniuge Assegnatario)

La Nuova IMU ha eliminato la figura dell'ex coniuge assegnatario (prevista nella vecchia IMU) e l'ha sostituita con il:

- Genitore affidatario dei figli.

- L’assimilazione opera a seguito di provvedimento del Giudice (separazione legale, annullamento, scioglimento, cessazione degli effetti civili del matrimonio).

- Tale disposizione opera solo in presenza di figli. L'ex coniuge assegnatario senza figli è, dal 2020, soggetto passivo IMU per la quota non posseduta.

- Questo diritto di abitazione ha valore ai soli fini IMU.

Se l'affidamento è congiunto e la casa è assegnata a settimane alterne, l'assimilazione si applica ad entrambe le abitazioni, purché le condizioni della norma siano soddisfatte per entrambi i genitori.

- Decadenze e altre assimilazioni

- Anziani e Disabili Ricoverati: L'unità immobiliare posseduta da anziani o disabili che acquisiscono la residenza in istituti di ricovero è assimilata all'A.P. a condizione che non risulti locata o concessa in comodato d’uso. La norma aggiunge che, in caso di possesso di più unità immobiliari, l'agevolazione può essere applicata ad una sola unità immobiliare.

- Esclusione AIRE: È stata soppressa l'assimilazione all'A.P. per gli immobili posseduti dai cittadini italiani iscritti all'Anagrafe degli Italiani Residenti all'Estero (AIRE). Il motivo addotto dal MEF è una sentenza della Commissione Europea che qualificava tale agevolazione come aiuto di stato. Questi soggetti tornano ad essere tassati, salvo che il Comune deliberi un'aliquota pari a zero.

- Pertinenze A.P.: Le pertinenze sono esclusivamente C/2, C/6 e C/7, con il limite massimo di un'unità pertinenziale per ciascuna delle tre categorie.

IV. Riduzioni e agevolazioni obbligatorie

- Riduzione del 50% della Base Imponibile

La base imponibile è ridotta della metà per:

- Fabbricati di interesse storico o artistico.

- Fabbricati dichiarati inagibili o inabitabili e di fatto non utilizzati.

Per l'inagibilità/inabitabilità, la normativa impone criteri rigorosi precedentemente contenuti nelle sole istruzioni o nei regolamenti:

- L'inagibilità deve consistere in un degrado fisico sopravvenuto (es. pericolante).

- Deve trattarsi di un degrado strutturale non superabile con manutenzione ordinaria o straordinaria, ma con necessità di interventi di ristrutturazione edilizia, restauro e risanamento conservativo.

- L'accertamento deve essere effettuato dall'ufficio tecnico comunale (con perizia a carico del proprietario) o, in alternativa, il contribuente deve presentare una dichiarazione sostitutiva che attesti la perizia di un tecnico abilitato.

- La riduzione decorre dalla data di presentazione della domanda di perizia o della dichiarazione sostitutiva, non potendo avere effetto retroattivo.

- Riduzione del 50% per Comodato d’Uso Gratuito

La riduzione si applica, con i seguenti limiti rigorosi, alle unità immobiliari (esclusi A/1, A/8 e A/9) concesse in comodato a parenti in linea retta entro il primo grado che le utilizzano come A.P.:

- Il contratto deve essere registrato.

- Il comodante deve possedere al massimo due abitazioni in Italia.

- Il comodante deve risiedere anagraficamente e dimorare abitualmente nello stesso comune in cui è situato l'immobile concesso.

- Il beneficio si estende anche se il comodante possiede, oltre all'immobile concesso, un altro immobile adibito a propria abitazione principale (purché non A/1, A/8, A/9) nello stesso comune.

- Abitazioni a canone concordato

Per le abitazioni locate a canone concordato (L. 431/1998), l'aliquota d’imposta è ridotta al (sconto del 25%).

Obbligo Dichiarativo e Decadenza: Per l'applicazione di quasi tutti i benefici, agevolazioni e riduzioni (inclusi Immobili Merce e Comodato), il soggetto passivo deve presentare l'apposita dichiarazione IMU attestando il possesso dei requisiti e gli identificativi catastali, a pena di decadenza del beneficio. Questo obbligo di dichiarazione per ottenere il beneficio non era sempre richiesto in passato per l'applicazione di alcune agevolazioni (es. canone concordato).

V. Aliquote, fabbricati merce e potestà comunale

La Nuova IMU ha ridefinito la potestà regolamentare dei Comuni, lasciando margini di manovra (soprattutto per l'azzeramento delle aliquote) ma incapsulandoli in una struttura rigida.

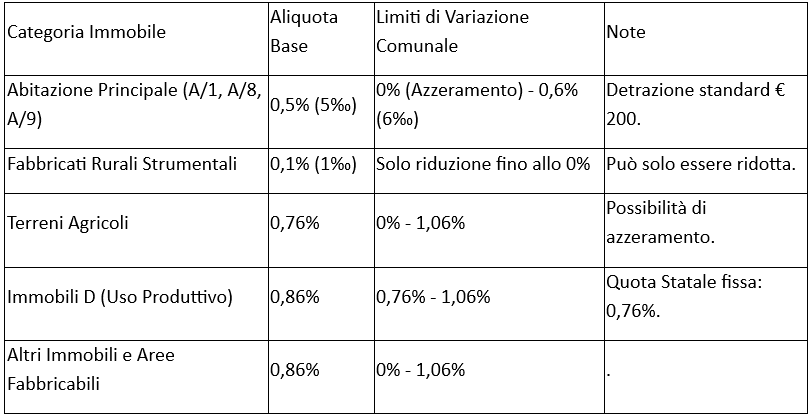

- Tabella delle aliquote base e limiti di variazione

Immobili merce (fabbricati costruttori): Per i fabbricati costruiti e destinati alla vendita dall'impresa costruttrice (fintanto che non siano locati):

- Fino al 2021, l'aliquota di base è dello . I Comuni possono aumentarla fino allo o diminuirla fino all'azzeramento.

- A decorrere dal 1° gennaio 2022, questi immobili sono esenti dall'IMU.

- La questione della maggiorazione TASI

L'intento di unificare i tributi e mantenere la capacità fiscale ha portato alla necessità di assorbire nella Nuova IMU anche l'ex maggiorazione TASI. Sebbene l'intenzione fosse mantenere inalterato il gettito, il riferimento normativo iniziale al solo comma 754 (aliquota per "altri fabbricati") escludeva letteralmente la possibilità di applicare la maggiorazione su Immobili Merce, Abitazioni di Lusso (A/1, A/8, A/9) e Fabbricati D. Questo "grosso paciugo normativo" ha richiesto rapidi interventi di correzione per evitare una perdita di gettito non indifferente.

È confermato che la maggiorazione dello (fino al limite massimo dell') necessita di una conferma annuale espressa tramite delibera del Consiglio Comunale.

VI. Adempimenti, termini e riscossione

Le procedure amministrative per l'approvazione degli atti e l'efficacia delle delibere sono tra le novità più delicate introdotte dalla L. 160/2019.

- Termini di efficacia delle delibere comunali

L'efficacia delle delibere comunali di aliquote e regolamenti è subordinata a termini perentori di trasmissione e pubblicazione, svincolati dalla data di approvazione del bilancio.

- Invio al portale del federalismo fiscale: Entro il termine perentorio del 14 ottobre dello stesso anno.

- Pubblicazione sul Sito MEF: Entro il 28 ottobre dello stesso anno.

La delibera di approvazione delle aliquote deve essere redatta accedendo all'applicazione sul Portale del Federalismo Fiscale per elaborare il prospetto delle aliquote, che ne forma parte integrante. Una delibera approvata senza tale prospetto non è idonea a produrre effetti. In caso di difformità tra il prospetto pubblicato e il testo della delibera, prevale quanto stabilito nel prospetto.

In caso di mancata pubblicazione entro il 28 ottobre, si applicano le aliquote e i regolamenti vigenti nell'anno precedente.

- Versamenti, acconto e saldo

Il versamento è dovuto in due rate (16 giugno e 16 dicembre) o in un'unica soluzione (16 giugno).

Modalità di calcolo del primo anno (2020): In sede di prima applicazione, la prima rata (acconto) è pari alla metà di quanto versato complessivamente a titolo di IMU e TASI per l'anno 2019.

Il saldo (16 dicembre) è eseguito a conguaglio, sulla base delle nuove aliquote pubblicate entro il 28 ottobre. L'acconto è pari all'imposta dovuta per il primo semestre applicando l'aliquota e la detrazione dei dodici mesi dell'anno precedente.

Conteggio dei mesi di possesso: È stata risolta la possibilità di doppia imposizione nello stesso mese.

- Il mese si computa per intero se il possesso si è protratto per più della metà dei giorni.

- Il giorno del trasferimento del possesso si computa in capo all’acquirente.

- Se i giorni di possesso risultano uguali, l’imposta del mese ricade interamente a carico dell’acquirente.

Il versamento minimo non dovuto è fissato a € 12,00 (riferito all’imposta annuale complessivamente dovuta sull’intero immobile).

- Dichiarazione IMU e obblighi per gli Enti non commerciali (ENC)

La dichiarazione IMU torna alla scadenza ordinaria del 30 giugno dell'anno successivo a quello in cui sono intervenute variazioni rilevanti. La dichiarazione mantiene il principio di ultrattività per gli anni successivi, se non intervengono modifiche.

Non è necessaria la dichiarazione se gli elementi rilevanti derivano da atti per i quali sono applicabili le procedure telematiche (MUI, compravendita di fabbricati, dichiarazioni di successione).

Obbligo dichiarativo rinnovato per gli ENC: Gli Enti non Commerciali (ENC) devono presentare la dichiarazione entro il 30 giugno dell'anno successivo a quello di riferimento, e, a differenza degli altri soggetti passivi, devono presentarla ogni anno, anche in assenza di variazioni.

- Accertamento esecutivo e riscossione coattiva

La L. 160/2019 ha introdotto la procedura di accertamento esecutivo, valida per la Nuova IMU, che conferisce all'avviso di accertamento la diretta efficacia di titolo esecutivo.

- L'efficacia esecutiva si acquista allo scadere del termine ultimo per la presentazione del ricorso, ovvero 60 giorni dalla notifica dell’atto.

- Non è più richiesta la successiva notifica di cartella di pagamento o ingiunzione fiscale.

- L'atto deve contenere l’intimazione ad adempiere entro i 60 giorni e l'indicazione che costituisce titolo esecutivo idoneo all'attivazione di procedure cautelari ed esecutive (fermo, ipoteca, ecc.).

È prevista la possibilità di rateizzare le somme dovute fino a un massimo di settantadue rate mensili, in caso di temporanea e obiettiva difficoltà del debitore.

VII. Esenzioni specifiche e potestà regolamentare

- Il Funzionario Responsabile e Rimborsi

È obbligatoria la designazione del Funzionario Responsabile dell'imposta. A tale figura sono attribuiti i poteri gestionali, organizzativi e, soprattutto, la rappresentanza in giudizio dell'ente per le controversie relative all'imposta stessa.

Riguardo ai rimborsi, il contribuente può richiederli entro cinque anni dal pagamento o dall'accertamento definitivo del diritto alla restituzione. Il rimborso deve essere eseguito entro centottanta giorni dalla presentazione dell’istanza. L’eventuale credito eccedente può essere compensato con versamenti mancanti successivi, anche di altri tributi comunali.

- Esenzioni per gli Immobili Pubblici e ENCs

Le esenzioni generali previste dalla vecchia normativa sono state confermate.

- Immobili Pubblici: È stata risolta una criticità relativa all'ICI/IMU precedente: gli immobili posseduti dallo Stato, Regioni, Province, Consorzi e Comuni (per fini istituzionali) godono dell'esenzione. Novità: L'esenzione è estesa agli immobili posseduti da un Comune anche se ubicati nel territorio di un Comune diverso, purché destinati esclusivamente a compiti istituzionali.

- Immobili degli Enti Non Commerciali (ENCs): Sono esenti gli immobili posseduti e utilizzati direttamente dagli ENCs (Art. 73, co. 1, lett. c), TUIR) per attività non commerciali (assistenziali, sanitarie, culturali, ecc.).

- L'esenzione ENCs non si applica alle fondazioni bancarie né agli immobili posseduti da partiti politici.

- In caso di utilizzazione mista, si applicano le disposizioni di scorporo previste dal DM 200/2012.

- Facoltà regolamentare (comodato al Comune e inadempienze)

Il Comune mantiene facoltà regolamentari cruciali:

- Disciplinare le condizioni per l'accertamento dell'inagibilità/inabitabilità.

- Determinare periodicamente i valori venali in comune commercio delle aree fabbricabili (i valori di massima) al fine di orientare l’attività di controllo, pur essendo questi non vincolanti per il contribuente.

- Stabilire, con l'introduzione di una specifica new entry, l'esenzione per gli immobili dati in comodato gratuito al Comune o ad altri enti territoriali/ENC per l'esercizio esclusivo dei rispettivi scopi istituzionali.

Infine, per quanto riguarda le attività di accertamento, è stata prevista una sanzione amministrativa (da a ) per la mancata, incompleta o infedele risposta al questionario inviato dal Funzionario Responsabile entro 60 giorni dalla notifica.

L'impianto della Nuova IMU 2020, pur nascendo da una necessità di semplificazione e accorpamento, ha comportato una riscrittura tecnica fondamentale, fornendo agli Uffici Comunali strumenti di gestione e accertamento più precisi e, grazie all'accertamento esecutivo, più efficaci. L'onere per la Pubblica Amministrazione consiste ora nel garantire la perfetta aderenza ai nuovi dettami, soprattutto per quanto riguarda le tempistiche perentorie di approvazione degli atti e l'applicazione rigorosa dei requisiti per i benefici e le esenzioni.

Altri articoli

Ulteriori spunti e aggiornamenti per comprendere meglio il contesto normativo e organizzativo della Pubblica Amministrazione.